みずほ投信投資顧問の「AR国内バリュー株式ファンド(愛称:サムライバリュー)」は、中小型バリュー株式への投資と指数先物取引を組み合わせた運用によって、相場環境に左右されない収益の獲得を目指す「絶対収益」型の投資信託だ。

大型株中心の物色により、2014年10月~15年3月までは苦戦したものの、4月以降は銘柄選択が奏功し、基準価額が回復した。なかでも、今年8月の株価急落時には下落の影響は受けなかったという。直近1年間の運用状況と運用の仕組み、今後の株式市場の見通しについて、安西慎吾・みずほ投信投資顧問 株式運用部シニアファンドマネジャーに聞いた。

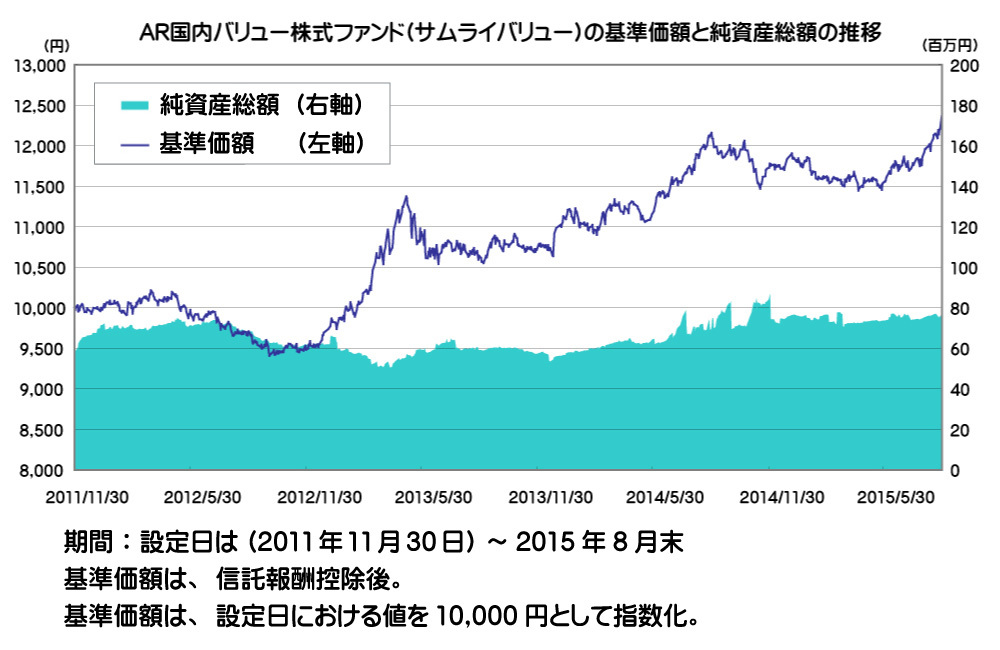

■相場全体は概ね堅調だった1年、ファンドの基準価額は+2.3%の上昇

2014年9月から今年8月まで、日本株はどのように推移したのか。サムライバリューの運用状況の前に、まずは国内市場全体の動きについて振り返ってもらった。

「昨年9月は上昇して始まりましたが、10月に入るとIMF(国際通貨基金)が世界経済の成長率を下方修正したことをきっかけに、世界景気の減速懸念が台頭して世界的に株価は下落しました。その後、10月下旬になると再び上昇に転じ、10月末に日銀が追加の金融緩和策を発表すると上昇はさらに加速。途中、原油価格下落による産油国景気の鈍化懸念などから、横ばいで推移する時期も挟みましたが、基本的には6月まで堅調な展開が続きました」(安西シニアファンドマネジャー、以下カギカッコ同)

1月下旬以降は、ECB(欧州中央銀行)の量的緩和の決定や米国の経済指標が堅調だったこと、また国内ではGPIF(年金積立金管理運用独立行政法人)に代表される公的年金の日本株の買い越し期待が続いたことがプラス材料になったという。

「そして7月以降、株価は大きく下落しています。まず上旬にギリシャの国民投票と中国株式市場の急落から調整局面入りし、いったんは反発しました。しかし、8月中旬になると中国人民元の基準値の切り下げを機に、世界景気の減速懸念なども相まって各国で再び株価が急落する展開になりました」

ただ、調整や急落する場面があったとは言え、1年を通してみた場合には株価は上昇している。「TOPIXは+22.5%、また中小型バリュー株の指標であるラッセル野村ミッド・スモール・バリュー・インデックス(配当込み)では+23.7%の上昇となっています」。

では、このような相場環境の中、サムライバリューのパフォーマンスはどうだったのだろうか。詳細は後述するが、サムライバリューは、現物株式への投資と指数先物の売建てを組み合わせて運用する仕組みのため、相場の上昇を丸々取れるわけではない。

「サムライバリューの基準価額自体は、1年で+2.3%の上昇となりました。また、当ファンドの主要な投資対象である中小型バリュー株にとっては、昨年9月~3月末まではアゲインストな環境、逆に4月~8月末までは運用が効きやすい状況だったと言えます。

「サムライバリューの基準価額自体は、1年で+2.3%の上昇となりました。また、当ファンドの主要な投資対象である中小型バリュー株にとっては、昨年9月~3月末まではアゲインストな環境、逆に4月~8月末までは運用が効きやすい状況だったと言えます。

理由としては、前半は日銀の追加緩和による日銀のETF購入や公的年金資金の日本株買いの期待があり、中小型株ではなく大型株にとってフォローな環境だったことが挙げられます。一方、4月以降は大型株物色も一服して、当社が得意とする中小型バリュー株の企業リサーチ効果が発揮しやすい環境となりました。トータルでは、銘柄選択効果を前半に取れなかった分、後半は復調したものの若干苦戦した1年でした」

なお、基準価額は8月31日時点で設定来の最高値を更新し、1万2361円となっている(9月30日時点までの最高値は、9月30日の1万2386円)。

■急落時でも安定的なリターンを実現した運用の仕組みとは?

直近1年のパフォーマンスについてはすでに述べた通りだが、特筆すべきは8月下旬に株価が急落し、世界同時株安となった局面でのファンドの値動きだ。8月のTOPIXは前月末比で7.4%下落したのに対して、サムライバリューはこの局面で+4.5%のリターンを達成している。

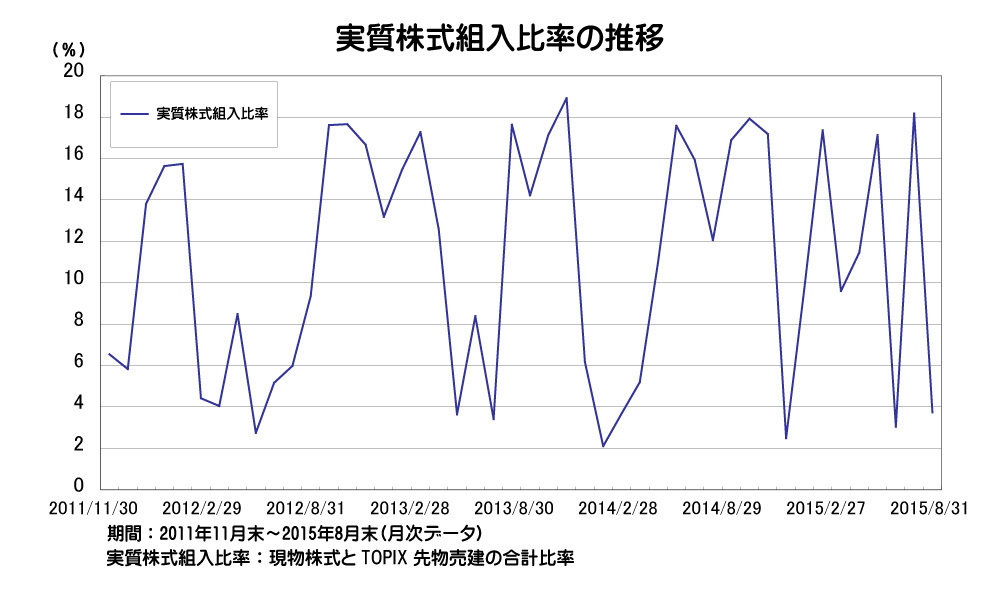

安西シニアファンドマネジャーは、サムライバリューの運用の特徴である「絶対収益」を目指す仕組みがしっかり機能したと話す。「サムライバリューは、先行き有望な中小型バリュー株の現物を購入すると同時に、TOPIX先物などの指数先物を売り建てて運用しています。相場状況に応じて株式の実質組入比率を0~20%の範囲でコントロールしていて、これによって絶対収益の確保を目指しています」。

ではなぜ、現物株の買いと指数先物の売建てを組み合わせて、株式の実質組入比率を調整すると、相場環境に左右されにくい収益の獲得を目指せるのだろうか?

「そもそも、現物株への投資のみでは、株価が上昇する局面ではその恩恵をフルに得られますが、下落局面では逆に基準価額が大きく下がるリスクを避けられません。そこで、当ファンドでは指数先物の売建てを組み合わせて、株式市場の下落リスクを低減させています」

「そもそも、現物株への投資のみでは、株価が上昇する局面ではその恩恵をフルに得られますが、下落局面では逆に基準価額が大きく下がるリスクを避けられません。そこで、当ファンドでは指数先物の売建てを組み合わせて、株式市場の下落リスクを低減させています」

つまり、市場の値動きに左右されずに、中小型バリュー株のパフォーマンスが市場全体(TOPIX)を上回った分の収益を獲得できるというわけだ。

「さらに、上昇相場のときには株式の実質組入比率を上げてパフォーマンスの向上を図り、一方、下落局面では組入比率を機動的に下げることで、現物株の急落の影響をできるだけ抑えて安定的なリターンの確保に努めているのです」

今回の急落時のファンドの対応を見てみると、8月の第1週の実質株式組入比率は約19%と高い水準にあったが、8月末時点では約3%まで組入比率を引き下げていたという。「機動的な対応によって、8月の急落の影響を受けずに、銘柄選択による効果だけを享受することができました」。

なお、この実質株式組入比率は、市場環境の分析とTOPIXの移動平均のトレンド分析の2つの分析をベースに、機動的に決定している。

■「カタリスト」を重視しつつ、有望な中小型バリュー株を選別

さて、サムライバリューで投資する現物株は「今後有望な中小型バリュー株」だが、こちらはどのように選別しているのだろうか。

「まず、財務基盤が脆弱な銘柄をあらかじめ投資対象から排除します。その上で、アナリストが実際に企業を訪問して調査を行うというボトムアップアプローチによって、割安な状態が今後解消されると見込んだ銘柄を絞り込んでいきます。このとき、業績改善が期待できることは大前提ですが、特に重視しているのはカタリストの存在です」

「カタリスト」とは、株価上昇につながる事象やきっかけを指す。中小型株の場合は、大型株に比べてアナリストのカバレッジが少ないため、株価に業績などファンダメンタルズの情報が十分に織り込まれていないという。「情報の非対称性が大きいからこそ、カタリストが具現化したときの株価の上昇も相対的に大きいと考えています」。

「重視しているカタリストを大別すると二つあります。マクロ的なカタリストとミクロ的なカタリストの二つに分けられます。前者は、政策(金融政策、規制緩和、成長戦略など)の変化、技術革新や消費・社会構造の変化などが挙げられます。一方、後者には、資本効率の向上(自社株買い、配当性向の上昇など)、収益の拡大(新製品の投入、シェアアップなど)、採算性の改善(不採算事業からの撤退、海外生産移転など)が挙げられます。これらの変化のなかで業績が改善する企業の株価上昇率が最も大きくなると考えています。」

8月末時点での組入上位銘柄については、「1位のヨネックスは、バドミントンのラケットなどを製造していますが、中国やインドをはじめとした国を中心に競技人口が増加するなど、今後その恩恵が期待できると考えています。工具類の卸売りをしている2位のトラスコ中山は、ネット通販経由で主力の工具などの販売が大きく伸びてきている点などに注目しています」。

■不安定な相場で強みを発揮し、上昇時にもしっかり付いていくファンド

8月の急落以降、相場は不安定な状況が続いているが、今後についてはどのように見ているのか。安西シニアファンドマネジャーは、短期的には値動きの荒いボックス相場を、また中長期的には堅調な展開を想定していると語る。

「短期的には、米国の利上げ時期に対する懸念が最大のリスク要因です。不安定な中国の株式市場や中国経済の先行き懸念、さらに資源価格の下落に伴う新興国景気の不透明感などもマイナス材料として挙げられます。その反面、プラスの要因もあります。たとえば、日本企業で自己資本利益率(ROE)向上に対する意識が高まっていて、それに伴い株主還元も拡充傾向にあること、また米国を除けば世界的にまだ緩和的な金融政策が継続していることなどは株価には好材料です。

中長期的には、そうしたプラス材料を背景に市場は徐々に落ち着きを取り戻すと見ています。日銀や公的年金にはまだ買い余力があり、需給面での下支えになると期待できます。為替に関しては日米の金利差による円安トレンドは変わっておらず、こちらも株価にはプラスに働くでしょう。米国の主要な経済指標も改善が続いていますから、米国をけん引役に世界景気も緩やかに回復していくと考えています」

中長期的な見通しは明るいようだが、相場では想定外のこともしばしば起きる。最後に、サムライバリューとの「よりよい付き合い方」について聞いた。

「国内株式の上昇が続くような局面では、株式に100%投資するファンドのほうが確かにパフォーマンスを上げられるでしょう。しかし、今のように相場に不透明感がある状況では、サムライバリューの真価が発揮されます。ポートフォリオに一部組み入れていただければ、分散投資の効果は高いのではないでしょうか。相場の調整局面でも収益獲得が可能で、上昇局面では着実に収益を積み上げていけるファンドです。選択肢のひとつとして、ぜひ検討していただければと思います」

なお、サムライバリューの購入時手数料はノーロード(手数料無料)で、運用中の信託報酬は税込1.3284%(税抜1.23%)。換金時には0.05%の信託財産留保額が必要になる。ファンドの詳細については、こちらのページでも確認可能だ。四半期ごとに運用状況を動画で解説する、「運用報告会」もぜひ参照して欲しい。

(取材・記事:肥後 紀子 / 撮影:村上 遥 / 編集・制作:グッドウェイメディアプロモーション事業部)

(オリジナル記事掲載元:ネット証券4社共同プログラム「資産倍増プロジェクト」ネットで投信を買う! )