資産倍増プロジェクト」発のファンドの1本として、2011年11月30日に誕生したアセットマネジメントOneの「AR国内バリュー株式ファンド(サムライバリュー)」。有望な中小型バリュー株式の「買い」と指数先物の「売り」を組み合わせることで、相場環境にかかわらず収益の獲得を目指すという「絶対収益」追求型のファンドだ。

同ファンドの直近の運用状況と「絶対収益」の獲得を可能にする運用の仕組み、また今後の株式市場と中小型株の見通しなどについて、安西慎吾・アセットマネジメントOne 運用本部株式運用グループ国内株式担当ファンドマネジャーに話を聞いた。

■中小型株が堅調に推移する中、ファンドは+5%(要確認)のリターンを実現

まず最初に、2017年8月~2018年8月末までの直近13カ月間の株式市場全体と中小型バリュー市場の値動き、及び同期間のサムライバリューの運用結果を解説してもらった。

まず最初に、2017年8月~2018年8月末までの直近13カ月間の株式市場全体と中小型バリュー市場の値動き、及び同期間のサムライバリューの運用結果を解説してもらった。

「この13カ月間の株式市場を、2つの局面に分けて説明していきましょう。1つめは昨年8月から今年1月まで、2つめの局面は今年の2月から8月末までの期間です。前半については、良好なファンダメンタルズが評価されて上昇した期間だと言えます。8月だけを見ると朝鮮半島の地政学リスクや米国の政権運営に対する不透明感が嫌気されて、やや調整したところもありますが、その後は日米の好景気や企業業績の改善期待を背景に上昇する展開となりました。加えて、国内では衆議院解散と総選挙があり、選挙後には経済政策への期待が高まったこともプラス要因となりました」(安西ファンドマネジャー、以下カギカッコ同)

しかし、今年2月以降は、さまざまなリスク要因から調整局面となり、その後は直近までボックス相場で推移していたという。「景気や企業業績の改善は継続していましたが、米国金利の上昇が急ピッチで進み、これが投資家のリスク回避の動きにつながりました。顕著だったのが、それまで堅調だった国内外のハイテク株が大幅に調整したことです。

加えて、米中の貿易摩擦懸念や安倍政権の支持率低下、イタリアなど欧州各国での極右勢力台頭による政治リスク、トルコリラをはじめとする新興国通貨の下落などが立て続けに起こったことが、株価にマイナスに働いたと考えています」。

とは言え、13カ月間を通して見ると株式市場は上昇基調であり、TOPIX(配当込み)は9.5%の上昇となった。また、サムライバリューの主要投資対象である中小型株も堅調に推移し、中小型バリュー株の指標であるラッセル野村ミッド・スモール・バリュー・インデックス(配当込み)は7.8%の上昇だった。単純に数値だけを見るとTOPIXの上昇率が勝るが、安西ファンドマネジャーによると中小型株の環境は実態としてはニュートラルだったという。

「中小型バリュー株の運用環境を『規模』と『スタイル』に分けて、もう少し詳しく見ていきましょう。『規模』の面では、この期間の大型株(TOPIX100構成銘柄)が+7.7%に対して、小型株(TOPIXスモール)が+9.0%で、小型株のほうが優位でした。

一方、『スタイル』面では、グロース(ラッセル野村トータル・グロース・インデックス)が+11.1%、バリュー(同バリュー・インデックス)は+8.0%とグロースのほうが上回りましたが、このファンドにとっては銘柄選択効果がある程度発揮しやすい環境だったと言えるでしょう」

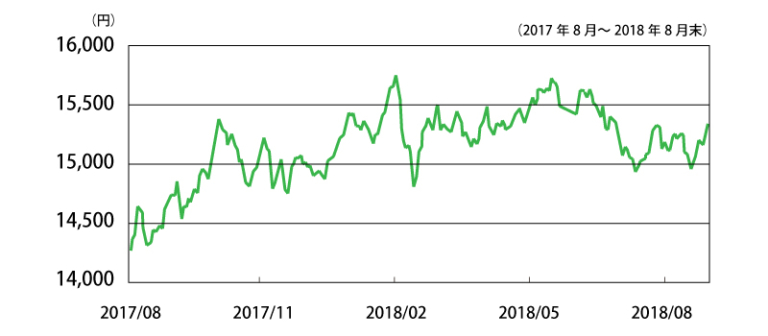

●直近13カ月の基準価額推移(2017年8月~2018年8月末)

この結果、サムライバリューが投資しているマザーファンド(MHAM国内中小型バリュー株式マザーファンド)の基準価額は15.9%の上昇となり、すでに述べたように参考指数であるラッセル野村ミッド・スモール・バリュー・インデックス(配当込み)の+7.8%に対して、+8.1%の超過収益を獲得できたという。また、この現物部分の収益と指数先物取引を組み合わせた後のパフォーマンスは+5%※(取材時には正しい数値が不明だったので、ここは安西さんからもらってください)で、2018年8月末時点の基準価額は1万5433円となった。

■将来的に割安状態の解消が期待される、有望な中小型銘柄を厳選

次に、サムライバリューの運用の仕組みについて見ていきたい。冒頭で触れたとおり、サムライバリューは中小型バリュー株への投資と指数先物取引を組み合わせることで、どんな相場でも収益の獲得を目指すことが特徴だ。ここではまず、中小型の現物株投資のプロセスを見ていく。

「投資対象はTOPIX100の構成銘柄を除く国内株式で、その中から初めに財務基盤の脆弱な銘柄を除外します。その後、アナリストが企業を訪問して、業務動向や事業内容に関するインタビューを行なうというボトムアップアプローチによって、将来的に割安な状態が解消されると見込まれる有望な銘柄を選別していきます」

銘柄選定の際には、「カタリスト」と呼ばれる株価上昇やバリュエーション訂正につながるきっかけを、特に重要視している。「中小型株の場合は、大型株に比べて証券アナリストのカバレッジが少ないため、情報の非対称性から株価にファンダメンタルズの改善期待が十分に織り込まれていません。そのため、カタリストが具現化したときの株価上昇というのも、相対的に大きくなると考えられるからです」。

カタリストは、マクロ的なものとミクロ的なものの2種類に分けられる。「前者は、成長戦略や規制緩和といった政策の変化や技術革新、社会構造の変化など、また後者は株主還元姿勢なども含めた資本効率の向上、新製品投入などによる収益の拡大、不採算事業の撤退や工場の海外移転などによる採算性の改善などが挙げられます。次に挙げるのは8月31日時点の組み入れ上位銘柄ですが、いずれの銘柄にもマクロ的かミクロ的、あるいはその両方のカタリストが存在しています」。

●株式組入上位10銘柄と組入比率

■株式の組入比率の機動的なコントロールで、「絶対収益」を確保

続いて、「絶対収益」の獲得を可能にするための株式の実質組入比率のコントロールについて見ていきたい。繰り返しになるが、サムライバリューでは現物株式に投資すると同時に、TOPIX先物などの株価指数の先物を売建ている。この株式の実質組入比率は、相場環境に応じて0~20%の範囲内で機動的にコントロールする。

「相場が上昇に向かうときは、株式組入比率を上げてパフォーマンスの向上を目指し、反対に下落が予想されるときは組入比率を下げて市場リスクの低減を図ります。この組入比率を決定する要因には2つあり、1つはマクロ環境や市場環境などの投資環境分析で、2つめはTOPIXの移動平均線を利用したトレンド分析です」

では、この13カ月間の組入比率はどう推移したのだろうか。実質株式組入比率の推移を示したグラフを見ながら、安西ファンドマネジャーの解説を見てほしい。なお、棒グラフの部分が実質株式組入比率となっている。

●直近13カ月間の実質株式組入比率の推移

「すでに説明したとおり、株式市場は期間の前半は上昇、後半はボックス圏で推移しました。トレンド分析は、上昇または下降のトレンドが出ているときに機能しやすく、9~1月までのマーケットの上昇局面ではほとんど上限近辺のポジションを取っていて、上昇局面に追随し収益を上げることができたと見ています。また、1月下旬から2月にかけての急落時にも2段階でポジションを減らしていて、個別株の下落による損失はあったものの、組入面からのポートフォリオの棄損は非常に軽微に抑えられました」

まさに、実質株式の組入比率が機動的にコントロールされたわけだが、一方で5月以降に関しては組入比率のコントロールが効きにくく、収益の獲得にあまりつながらなかったという。

「はっきりとしたトレンドが出ない、あるいは出たと認識してもごく短期でトレンドが変わってしまったためです。たとえば、5月の連休明けには短期的に上昇する局面もありましたが、トレンドが出たところで組入比率を上げると、そこが短期的な天井となって今度はマーケットが弱含むということがありました。

数字的に大きなダメージを受けたわけではありませんが、期間の前後半に分けると、前半に比べて後半は組入比率による収益の確保は難しかったと言えるでしょう」

■今後は、マイナス材料が払拭されるまでボックス相場が継続すると予想

さて、今後の株式市場と中小型株については、現時点でどのように見ているだろうか。「結論から言うと、ボックス相場ではないかと考えています」。その理由を安西ファンドマネジャーは次のように語る。

「プラス材料とマイナス材料の両方があるためです。まずプラス材料としては、堅調な世界経済と、国内の緩和的な金融政策が続いていることが挙げられます。もちろん国内企業の業績拡大も継続していますし、日米共に経済政策の効果もプラスに働くだろうと考えています。

一方、マイナス材料は、貿易摩擦問題と米欧の金融正常化、またトルコやアルゼンチンに代表されるような新興国の信用リスクに対する懸念の高まりなどです。国内外の政治動向に対する不透明感や、朝鮮半島の地政学リスクなどにも警戒する必要があります。さらに、米欧の金融政策が緩和から正常化に向かう中で、投資家のリスク許容度も低下する可能性もあります。結果として、プラス材料とマイナス材料が綱引きをする形でボックス圏で推移するのではないかということです。

経済指標や企業業績自体は好調なため、大崩れすることはないと考えますが、マイナス材料が払しょくできないと相場が大きく上昇していくことは難しいのではないでしょうか」

また、大型株と比較した場合の中小型株については、昨年同様、慎重に見ているという。「業績」と「バリュエーション」の2つの観点から大型株と中小型株を比較、理由を解説してもらった。

「18年8月末時点の数字ですが、今年度の予想経常増益率を比較すると、大型株(ラッセル野村ラージ・キャップ・インデックス)のが+10.6%なのに対して、小型株(ラッセル野村スモール・キャップ・インデックス)は+10.4%で、業績面ではニュートラルということが言えます。ただ、PERを見ると、大型株の13.5倍に対して、小型株は15.8倍と、大型株に比べてかなり割高な水準まで買われています。

前回の取材時にも中小型株の物色が進んでいることについてはお話しましたが、昨年以上に慎重に見ておく必要があると思っています。具体的には、中小型株の銘柄選択がより重要になってくるということです。銘柄選択にあたっては、これまで以上に割安性にも注目して進めていきたいと考えています」。

さらに、ここまで中小型株のパフォーマンス好調が続いてきたからこそ、需給面でのリスクも意識しているという。「まだ、そこまで顕在化しているリスクではありませんが、こちらについても銘柄選択をより慎重に行なうことでできる限りカバーしていきたいと思っています」

ちなみに、サムライバリューの純資産総額は、このファンドを扱う販売会社が増えたことなどにより、前回取材時の約62億円から2018年8月末時点では121億2800万円と、この1年間で2倍弱の増加となっている。現物の買いと先物の売りを組み合わせる仕組みを、発売当初は「難しい」ととらえる個人投資家も少なくなかったそうだが、理解は徐々に進んでいると言ってよいだろう。

「このファンドは、債券やリートなど伝統的な資産との相関関係が低く、株式との連動もそれほど高くありません。ご自身のポートフォリオに組み入れていただくことで、ポートフォリオ全体のリスク低減が図られると思います。ファンドの仕組みをよくご理解いただいた上で、ぜひご検討いただければうれしいですね」

最後に、コスト面を確認しておきたい。サムライバリューの購入手数料はノーロード(無料)で、信託報酬は1.3284%(税抜1.23%)、また換金時には0.05%の信託財産留保額が必要になる。ファンドの詳しい情報はこちらのページでも確認できる。ぜひ参照してほしい。

(取材・記事:肥後 紀子 / 撮影:柴田 潔 / 編集・制作:グッドウェイメディアプロモーション事業部)