大手ネット証券4社による資産倍増プロジェクトから、「専用ファンド」として誕生した三菱UFJ国際投信の「日本応援株ファンド(日本株)(愛称:スマイル・ジャパン)」。2011年7月に設定され、まもなく運用8年目に突入する。

設定来では基準価額が約3倍となっている同ファンドについて、直近1年の運用状況と運用体制の特徴、そして日本株市場の今後の見通しを、林広志・三菱UFJ国際投信 株式運用部業務戦略グループチーフマネジャーに聞いた。

■好調な企業収益を背景に、直近1年では+25.7%を実現!

「日本応援株ファンド(日本株)(愛称:スマイル・ジャパン)」は、日本株の中から競争力のある優良かつ割安な銘柄に厳選投資して、その値上がり益を獲得していくファンドだ。まずは、同ファンドの2017年4月から2018年3月末までの値動きについて、株式市場の動向と共に説明してもらった。 「この1年の日本株市場を振り返ると、2018年の1月半ばまでは総じて堅調に推移しました。その原動力となったのは、史上最高益を更新する企業収益でした。もともとバリュエーションが割安だったところに、さらに水準訂正が起こったという形です。ただ、年度末にかけては大国同士の貿易摩擦などグローバルな要因から、一転して下落基調となりました」(林チーフマネジャー、以下カギカッコ同)。

この1年間のTOPIXの上昇率は+13.5%。また、スマイル・ジャパンについては+25.7%の大幅上昇となり、あくまで参考指数だがTOPIXを12.3ポイントも上回っている。

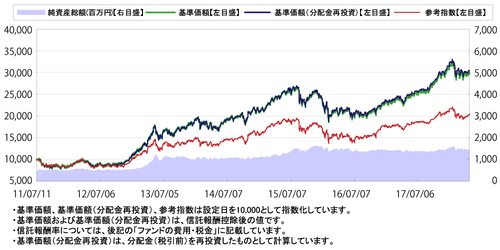

●基準価額と純資産総額の推移

「年度を上半期・下半期に分けてより詳しく見ていきましょう。まず、2017年4~9月では、米国の雇用統計から景気の堅調さが見えて好感された一方、朝鮮半島では緊迫する状況がありました。そんな中で、4~5月には企業の好調な業績発表が相次ぎ、米国では今後着実に利上げが進むという観測が広がり、為替も円安に進行したことから、株式市場は上昇しました。この期間のTOPIXの上昇率は+10.7%、スマイル・ジャパンは参考指数を上回り、15.0%の上昇となりました」

「年度を上半期・下半期に分けてより詳しく見ていきましょう。まず、2017年4~9月では、米国の雇用統計から景気の堅調さが見えて好感された一方、朝鮮半島では緊迫する状況がありました。そんな中で、4~5月には企業の好調な業績発表が相次ぎ、米国では今後着実に利上げが進むという観測が広がり、為替も円安に進行したことから、株式市場は上昇しました。この期間のTOPIXの上昇率は+10.7%、スマイル・ジャパンは参考指数を上回り、15.0%の上昇となりました」

下半期についても前述のとおり、1月半ばまでは上昇基調だった。背景には、10月上旬の衆議院解散で経済政策への期待が高まったこと、また世界経済への着実な成長期待、米国の税制改革の進展、さらに継続している企業収益の好調な推移などがあったという。

「第3四半期にあたる2017年12月には、TOPIXの値が26年ぶりの高値水準まで上昇しました。しかし、2018年1月下旬から2月上旬にかけて、米国の金利急上昇や円高ドル安の進行、米国が保護主義的な経済政策を改めて前面に打ち出して、世界的な貿易摩擦激化の懸念が強まったことから、株価は下落基調となってそのまま年度を終えました。第3四半期に大きく上昇したので、その調整もあったと考えます」

「とは言え」と林チーフマネジャーは続ける。「下半期に関しても、スマイル・ジャパンも参考指標であるTOPIXも、共にプラスとなっています。スマイル・ジャパンの騰落率は+9.4%で、TOPIXの+2.5%を6.9ポイント上回りました」。

2018年3月末時点のスマイル・ジャパンの基準価額は2万9709円で、3万円目前となった。なお、設定来高値は、日本株市場が下落に転じる少し前の1月23日に付けた3万2376円だ。また、純資産総額は14.84億円、設定来の分配金合計は450円(税引前)となっている。

「設定来では、スマイル・ジャパンの基準価額は約3倍になっていて、株式投資の醍醐味を中長期で体感していただけていると思います。同期間のTOPIXも約2倍に上昇していますが、比較すると優良銘柄の厳選効果が出ていることがよくわかって頂けるのではないでしょうか」

■充実したチーム運用で、新たな割安&優良銘柄を発掘し続ける

続いて、着実に利益を積み上げ続けているスマイル・ジャパンの特徴について、銘柄選びの流れと運用体制の面から林チーフマネジャーに聞いた。

「スマイル・ジャパンの特徴を一言でまとめると、競争力のある優良企業の中から、割安と判断できる銘柄を選び抜いて厳選投資するというものです。銘柄選定の方法は次のとおりです。まず、PER(株価収益率)、PBR(株価純資産倍率)、配当利回りの3つの観点で、日本株全体の中から割安度の高い200銘柄程度を絞り込みます。次に、健全な財務、高い業界シェア、株主還元に注目してさらに50~100銘柄を選び、最終的に競争力が高いと考えられる優良企業30~50銘柄程度に投資します」

常に新しい割安&優良銘柄を発掘するためにはリサーチ分析が非常に重要だが、これには国内株式第2グループの9名からなる運用チームがあたっているという。

常に新しい割安&優良銘柄を発掘するためにはリサーチ分析が非常に重要だが、これには国内株式第2グループの9名からなる運用チームがあたっているという。

「運用チームでは、目下チームの運用力と情報発信力の強化に注力中です。もう少し詳しく説明すると、強化ポイントは3つあります。1つ目はマネジメントアプローチの強化で、経営変化の兆しのある、もしくは兆しがありそうな企業の重点的なリサーチに努めています。2つめは、より効果的な銘柄の発掘です。各種スクリーニングはもちろん、関連部署とも協力しながら銘柄発掘の切り口を日々研ぎ澄ませています」

さらに、3つめの強化ポイントとしてノウハウの共有を挙げる。「有能な若手も増えている状況で、チームメンバー間での情報共有に努めると同時に、これまで通り、三菱UFJ信託銀行のアナリストチームからの情報も活用しています。さらに、リサーチ手法を高度化させることで、チームの運用力もアップさせています」。

充実したチーム運用体制をさらに強化していくことが、割安&優良銘柄の継続的な厳選を可能にし、ひいては高いパフォーマンスを続けていくことにつながっているのだ。

では、そうした体制のもと、2017年4月~2018年3月末にはどのような銘柄が基準価額の上昇に寄与したのだろうか。具体的な銘柄は下の表を参照して欲しいが、ここでは最近顕著になってきている銘柄の傾向について説明してもらった。

「傾向としては2つ挙げられます。1つは『ネットと旧来の商慣行の融合』、2つめは『AI、ロボットと伝統企業の強みの融合』です。前者では、人材系企業がビッグデータを活用したり、建設セクターに属する企業がネット上にプラットフォームを構築することで評価を大きく変えたりといったことが挙げられます。注目点が変わることなどで、旧来の評価のままではなく、いま内包している企業価値の水準まで評価が早晩修正されることが多いのです。

また後者では、機械系などで伝統企業の強みがあり、そこにAIやロボット、IoTといった最先端の技術や仕組みを取り入れることで高評価が続く企業などが挙げられます。2つの傾向のいずれについても、今後も引き続き増えていくと考えています」

■見通しの難しい相場だからこそ、ファンドの銘柄厳選が効果を発揮

2018年4月からの1年間の日本株については、どのように見ているだろうか。概ね堅調に推移した2017年度とは異なり、2018年度はやや見通しが難しい相場になると林チーフマネジャーは予想する。

「マーケット全体は当面ボックス圏で推移すると考えます。その理由は、前年度株価をけん引した企業収益の伸びが、今年度は鈍化すると考えられること。また、今期については、保守的とみられる会社計画が保守的でなくなる企業が多いのではないかという点からです。」

前年度から始まっているさまざまなグローバル要因の影響も気になるという。「各国のパワーバランス、資源価格の動向、主要国の金融政策など、例年に比べて難しい要素が多すぎると言ってよいでしょう。ただ、『稼ぐ力』はしっかりしてきている企業も増えているので、グローバル要因で一時的にマーケットが崩れることがあったとしても、そこはチャンスと考えています」。

なお、日本株の「底堅さ」の背景には前述の「稼ぐ力」に加えて、需給面では個人投資家の投資スタイルの変化もあると林チーフマネジャー。「NISAやiDeCoといった制度の導入もあり、個人投資家の間で積立投資が定着しつつあります。当社全体としても資産運用を続ける人を応援し続けることに注力しております」。

「今年度は一本調子で上がっていく相場でない想定だからこそ、スマイル・ジャパンの銘柄厳選の効果が発揮されやすいとも言えます。もみ合う相場の中で割安&優良銘柄を発掘し、買い付けてから徐々に評価されていくというのは理想のパターンのひとつですね」

また、年度の後半にかけては、少し変化のある展開も個人的見解ながら期待できるのではないかと林チーフマネジャー。

「日本は、少子高齢化や天災などを抱える『課題先進国』ですが、年度の後半にかけては課題解決につながる政策が打ち出されるのではないかと見ているためです。さらに、ヘルスケア関連では、官に頼らずとも自ら課題解決型のビジネスを展開する企業が新興・中小を含めて増えており、相場動向にかかわらず今後も注目していきたいと考えています」

■丁寧な情報開示姿勢は、第三者からも高く評価されている

さて、これまで説明していないスマイル・ジャパンの大きな特徴の一つに、積極的な情報開示姿勢が挙げられる。マンスリーレポートには、毎回組み入れている全銘柄を掲載。さらに、組み入れ比率の上位30銘柄については、運用担当者によるコメントも記載している。

「全銘柄開示は当初から続けていることですが、目下、さらなる情報発信にも力を入れています。たとえば、当社の公式サイトのスマイル・ジャパンのページでは、四半期ごとの運用報告会の資料もPDF形式で掲載。また、資産倍増プロジェクトのサイトでは四半期ごとの運用状況を解説する動画による運用報告会も実施して、個人投資家のニーズに応えるように努めています」

なお、スマイル・ジャパンと同じマザーファンドである「優良日本株マザーファンド」に投資する「優良日本株ファンド(愛称:ちから株)」は、モーニングスターの「ファンド オブ ザ イヤー2017」の国内株式大型部門で最優秀ファンド賞を受賞した。「ちから株」は4回目の受賞で、そのうち2回は最優秀ファンド賞だ。

「運用体制や開示スタンスなど、評価のポイントはいくつもありますが、中長期で運用実績を着実に積み上げていること、運用の効率性の高さが評価されていると言えるでしょう。

スマイル・ジャパンは、内需や外需、あるいは企業規模の大小に偏らず、幅広い銘柄群からバランスよく組み入れています。特定のテーマにベットすることもありません。だからこそ、どんな相場環境になっても四半期、半年、1年と見てもらえれば、アクティブ運用の強みを発揮できるポートフォリオとなっています。ぜひ中長期で日本株の醍醐味を実感していただけたらと思います」

最後にコストを確認すると、スマイル・ジャパンの購入手数料はノーロード(0円)で、解約時の信託財産留保額もかからない。保有中に必要な信託報酬は1.08%(税抜1%)となっている。なお、ファンドの詳細については、こちらのページでも確認できるのでぜひ参照して欲しい。

(取材・記事:肥後 紀子 / 撮影:柴田 潔 / 編集・制作:グッドウェイメディアプロモーション事業部)

(オリジナル記事掲載元:ネット証券4社共同プログラム「資産倍増プロジェクト」ネットで投信を買う!)